Обзор

Финансовый кризис происходит, когда стоимость финансовых активов страны резко падает. Кризис часто связан с банковскими тратами, паникой инвесторов и массовым выводом средств из банковских учреждений. Этот сценарий объявляет, что все идет вниз — с того момента, когда вам нужно снять все сбережения и инвестиции из всех финансовых секторов.

Когда активы считаются завышенными, произойдет резкое падение продаж, ведущее к финансовому кризису. Если он не будет проверен, ситуация может дополнительно привести к снижению стоимости активов и массовых выплат инвесторов. Доход — это массовая истерика, которая заставляет экономику идти на спад или депрессию.

Экономика находится на грани, если:

- . Значительное снижение в жилищном секторе;

- Увеличение или увеличение числа безработных;

- Наблюдается соответствующее снижение экономических результатов.

Инвестиции могут пострадать, если финансовые рынки войдут в нос. Рецессия всегда имеет место после достижения пика в бизнес-цикле. После каждого расширения происходит падение доходов и занятости. Рецессия имеет место, когда этот сценарий возникает, когда цены на заработную плату и сырьевые товары остаются такими же, как и в течение пикового периода.

Это приводит к снижению экономики, что приводит к ходьбе или депрессии. Продолжительность времени панорамы имеет решающее значение, поскольку она определяет важность занятости и распределения экономической продукции, ожидая следующего цикла восстановления.

Мировые финансовые рынки на Tailspin?

Все глобальные центральные банки находятся в режиме паники до 4-го квартала 2013 года. Все страны мира оценили ситуацию как мрачную и боевую. о стратегиях снижения вреда. Большая история взрыва пузыря была сосредоточена на проблемах межбанковской ликвидности в Китае и повышении ставок овернайт.

Фондовый рынок Китая в настоящее время находится в свободном падении, и теперь он упал на 20%. Центральный банк Китая пытался успокоить доверие инвесторов, предоставляя рынку ликвидность в банковском секторе. Но рынок не отреагировал, и инвесторы стали нетерпеливыми с китайскими гарантиями.

В Соединенных Штатах до середины 2014 года существовала серьезная задолженность по поводу способности ФРС контролировать количественное смягчение (QE) с конца 2013 года. По историческим данным, ФРС не смогла оживить экономический рост. Ему удалось создать пузырь на фондовом рынке, одновременно сдерживая финансовые рынки высококачественных инструментов хеджирования.

Сегодня ситуация с рычагами хуже, чем в 2008 году из-за вмешательства ФРС. Однако, как видно в последние недели, реакция облигационного и фондового рынков на вмешательство ФРС в рынок критически важна; и если он откажется от помощи — вся система может оказаться под угрозой.

С крахом рынков облигаций в Европе существует опасение, что то, что произойдет дальше, — это более высокие процентные ставки. Этот новый сценарий развивающегося рынка катастрофичен, и все экономики в мире заморожены в спекулятивном пузыре. Центральные банки по всему миру могут наблюдать только тогда, когда они теряют контроль над финансовыми рынками. Возникающий сценарий выглядит мрачным, когда люди промышленности говорят, что ситуация может быть хуже, чем в 2008 году.

Экономические спады в 2007 и 2008 годах

. Что произошло в этот двухлетний период, может быть связано с возрастом федерального резерва. Рынок был в панике, когда люди начали тратить свои активы, что привело к непредсказуемо низким уровням. Что случилось тогда, люди вышли — все в одно и то же время. время. Массовая истерия касалась краткосрочных инструментов, таких как операции репо, облигации, акции, товары и недвижимость.

Волна террора касалась не только краткосрочных инвестиций, но и долгосрочных инструментов. Эта глобальная катастрофа вызвала крах таких компаний, как Merrill Lynch, Lehman Brothers, Bear Stearns, Washington Mutual, Wachovia и Countrywide Financial.

Следующий финансовый кризис будет таким же, как в 2008, 1987, 1929, 1907 и т. Д. Банковские механизмы будут системными, кредит заморозится, большое количество людей потеряет работу, а миллионы людей потеряют свои сбережения. Это произошло в девятнадцатом веке, когда центральные банки все еще не существовали и не прекращались даже после появления ФРС в 1913 году.

Нет никаких триггеров, которые определяли бы, начался кризис. Вкладчики в банки, такие как Wells Fargo, Citibank и Bank of America, не паниковали, чтобы предупредить нацию. Именно ФРС, что крупнейшие банки были недостаточно рекапитализованы, больше, чем заемные средства и неплатежеспособные, до того, как она вошла в пакет спасения.

Экономическая катастрофа в 2007-2008 годах повлияла на фондовый рынок, когда он понял, что у банковского сообщества не было средств для поглощения пробега. То, что произошло, — это отсутствие доверия к фондовому рынку, из-за которого он страдает. Что спасло день, так это гарантии ФРС и Государственного казначейства на фондовых биржах, которые гарантировали бы банковские депозиты в размере до 250 000 долларов США и ввели миллиарды капитала, чтобы спасти страну от общего финансового краха.

На данный момент наиболее важно было сказать, что для того, чтобы спасти финансовые рынки от будущих передач, должны быть достаточные капитальные средства или крепости для выполнения своих обязательств, вытекающих из пробега. Потеря доверия к банкам и кредиторам, которые выводят средства из одного или нескольких банков, может быть катастрофической в банковской системе. Предстоящие потоки краткосрочных средств необходимы банкам для выполнения своих долгосрочных обязательств. Без этой непрерывности было бы неизбежно, что начнется следующий банковский запуск.

Может ли глобальная экономика справиться с другим финансовым кризисом?

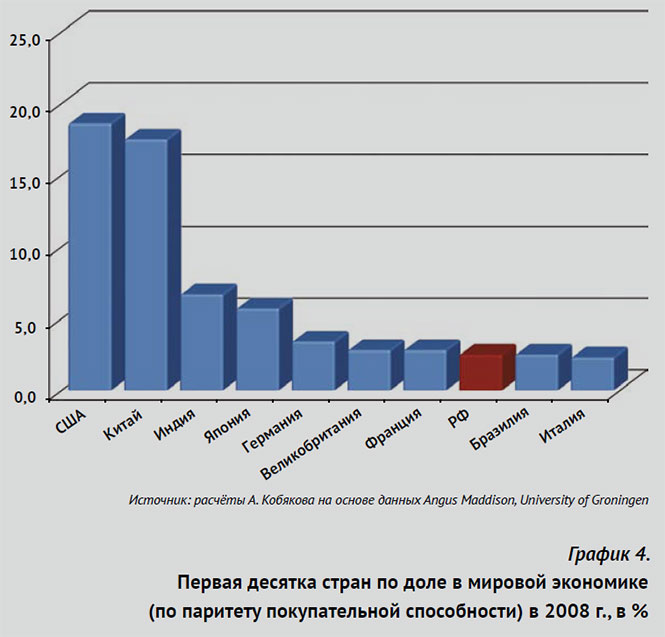

Следует повторить, что глобальная экономика связана со многими подозреваемыми. Хотя важно знать, как работает экономика США, она по-прежнему является частью глобальной экономики, в которой многие игроки находятся на вершине. Китай стал одним экономическим драконом, который конкурировал с Соединенными Штатами за самую высокую позицию. Китай присутствует во многих частях мировой экономики, в том числе в секторах товаров и материалов.

Недавние шаги Китая по переходу от внешней экономики к внутренним рынкам вызывают серьезные проблемы с торговыми партнерами. Валовой внутренний продукт Китая внимательно следят за тем, что глобальная арена сильно зависит от быстро растущей экономики. Финансовые трудности в Китае наблюдаются на мировых рынках, потому что их крах может нанести ущерб всем экономикам мира